2018年7月6日に相続法の改正法案が可決・成立し、同年7月13日に公布されました。

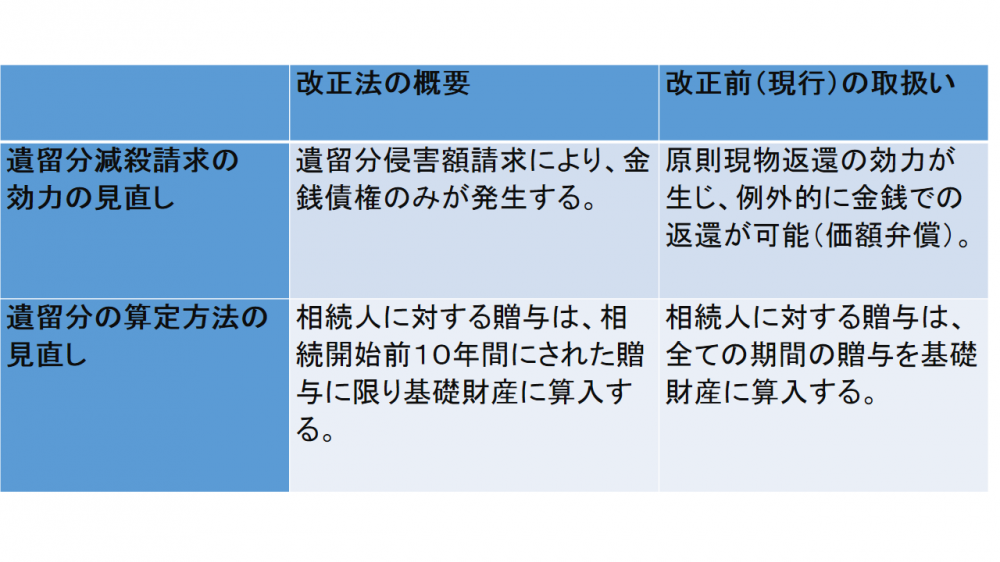

この改正法案において、遺留分制度が見直される予定です。

遺留分制度とは、例えば、被相続人が遺言書に「私の財産を全て長男に相続させる」と書いていた場合、長男以外の他の相続人は何も相続できないことになってしまいます。

そこで、民法は、長男以外の他の相続人にも法定相続分の半分(相続人が直系尊属(父母・祖父母)のみの場合は法定相続分の3分の1)については、遺言書の内容如何に関わらず、最低限相続できる財産を「遺留分」として保障しているのです。ただし、兄弟姉妹には遺留分はありません。

例えば、相続人が配偶者と子2人のケースでは、配偶者の遺留分は4分の1(配偶者の法定相続分2分の1の2分の1)、子1人の遺留分は8分の1(子1人の法定相続分4分の1の2分の1)になります(民法1028条)。

遺言に「全財産8000万円のうち、5000万円相当の自宅を妻に、2500万円の預金は長男に、500万円の預金を次男に分ける」と書かれていた場合、次男の取り分について問題が出てきます。次男は本来、遺留分として全財産8000万円の8分の1の1000万円を受け取れる権利があるはずなのに、遺言上の配分額は500万円少ないことになります。次男が不足分の500万円を渡せと要求し、母と長男が拒めば争いは避けて通れません。

遺留分減殺請求(権利を侵害された人が遺留分を取り戻す請求)を相手方に申し立てると、全ての財産が相続人たちによる共有財産状態になってしまうので、自宅の土地・建物まで共有財産状態となり、すぐには処分ができなくなってしまいます。そこで、法改正がなされました。

今回は、相続法改正のポイントとして、「遺留分制度の見直し」についてお話ししたいと思います。

<①遺留分の金銭債権化>

遺産の内容は、金銭や不動産、投資信託などさまざまなので、遺留分の返還方法を決める場合、計算が複雑になってしまいがちです。

現行法では、例えば遺留分を侵害する贈与等の対象が不動産の場合、贈与を受けた者と遺留分権利者の共有状態となり、その不動産の処分や利用に大きな制約を受けることとなります。

そして、遺留分権利者は、相手方に対してその一部持分の返還しか求めることができず、遺留分侵害額を金銭で支払うよう請求することはできませんでした。また、現物で返還するか、金銭で弁償するかは相手方にしか選択肢がありませんでした。

そこで、改正法では、遺留分返還方法については、遺留分減殺請求という形ではなく、遺留分侵害額の請求(遺留分を侵害された額に見合うだけの金銭を請求することの出来る権利)としました(新民法1042条から1049条)。

遺留分を金銭で返還してもらえたら、計算も簡単で不動産が共有になることもなく、後々まで問題が残るおそれもありません。

<②生前贈与について持ち戻す期間を相続開始前の10年間に限定>

現行法では、遺留分の基礎財産に含める贈与の期間制限はなく、時期を問わず遺留分算定の基礎となる財産の価額に含めるとされていました(現行法1029条)。つまり、相続人に対する特別受益に該当する贈与は、相続開始の何年前になされたものであっても、基本的に遺留分算定の基礎となる財産に含めます。

これに対し、改正法では、相続人に対する贈与は、相続開始前の10年間にされたものに限り遺留分の基礎財産に含めることとなります(新民法1043条)。

これにより、相続人に対し、相続開始より10年以上前に贈与された財産は、遺留分を算定するための財産の価額に含まれないことになります。

<③事業承継対策がしやすくなった>

創業者の父が遺言で後継者の長男に全て相続させるという遺言を残していても、非後継者である次男は法定相続分2分の1の半分の4分の1については、遺留分減殺請求をすることができます。

ですから、次男が遺留分減殺請求をすることで、事業用資産である創業者の父所有であった工場等も、長男4分の3、次男4分の1の共有になってしまうなどの問題が生じてしまい、この遺留分の問題が事業承継において大きなネックとなっていました。

今回の相続法改正によって、遺留分減殺請求権については金銭債権化することになり、長男は次男の遺留分については、金銭で精算できるようになったため、これにより、事業承継に不可欠な自社株式や事業用資産自体は後継者に承継しやすくなります。

そして、遺留分を計算する基礎財産に含める贈与について、現行法は相続開始の何年前になされたものであっても基礎財産に含めるとされていますが、改正法案は、相続開始前の10年間の贈与に限定しているので、早期に自社株式を後継者に贈与して10年を経過すれば、遺留分の問題は生じないことになります。

★改正法の施行日

遺留分制度に関する見直しについては、相続法の改正法案の公布日である2018年7月13日から1年以内の施行が予定されています。

★相続法改正シリーズは、以下①②④もぜひ参考になさってください。

①自筆証書遺言の方式緩和

②配偶者の権利保護

④預貯金の仮払い制度